この記事では、FXのレバレッジの意味や活用する際の注意点などを解説します。

FXでは失敗した方の口コミも目立ち、「大損して借金地獄になった」「数万円が数日でなくなり破産した」といった怖くなってしまう情報も少なくありません。

FXで損する原因として一番大きい要因のレバレッジを理解すれば、損する確率も少なくなるのでこれから始めたいと思っている方が失敗しないため知識を書いているのでぜひ、参考にしてください。

それでは、本編に入っていきます!

レバレッジとは?

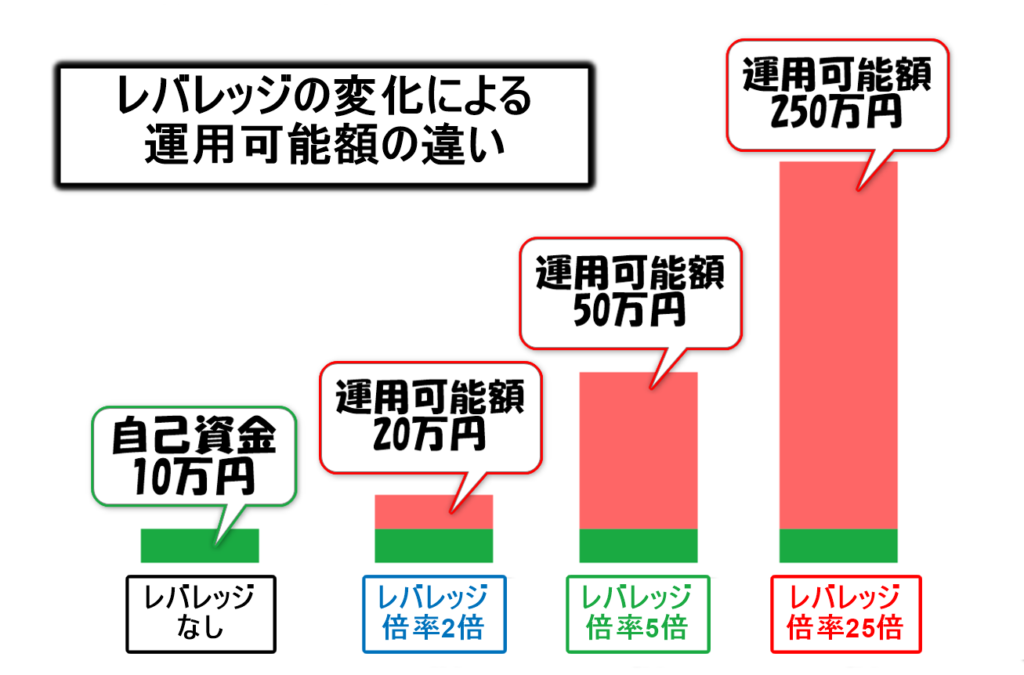

FXの大きな特徴でもあるレバレッジとは、FX会社に預けた証拠金の額に対して、数倍の額の取引が行える仕組みのことです。

レバレッジを設定すると、個人口座の場合、最大25倍の金額を取引することができます。

そのため、少額でも大きな取引をすることが可能となります。

FXのレバレッジの概要

レバレッジには「てこの原理」という意味があり、てこは小さな力で大きなものを動かせます。これは皆さんもイメージができると思います。

少ない資金で多額のトレードを可能にする仕組みがてこの原理に似ている点から、レバレッジと呼ばれているのです。

例えば、レバレッジを用いない現物株式の取引では、5万円の資金では5万円分の株式しか購入できません。しかし、レバレッジを2倍に設定した場合は10万円分の取引ができるというものです。

要するにレバレッジを活用することで、少ない自己資金で大きな額の取引ができるようになります。

レバレッジはリターンを求めるにはとても有効な仕組みですが、その一方でリスクでもあるため、十分に理解した上で取引を行いましょう。

レバレッジの計算方法

FXのレバレッジを算出する公式は以下の通りになります。

わかりやすくするためにドル円を例に挙げた場合のレバレッジの計算結果を見てみましょう!

| 為替レート | 取引数量 | 取引金額 | 証拠金 | レバレッジ |

|---|---|---|---|---|

| 1ドル=140円 | 1,000ドル | 14万ドル | 1万ドル | 14倍 |

| 1ドル=140円 | 2,000ドル | 28万ドル | 1万ドル | 28倍 |

| 1ドル=150円 | 1,000ドル | 15万ドル | 1万ドル | 15倍 |

| 1ドル=150円 | 2,000ドル | 30万ドル | 1万ドル | 30倍 |

| 1ドル=150円 | 1,000ドル | 30万ドル | 2万ドル | 15倍 |

為替レートは常に変動しているため、レバレッジを設定する際は取引数量や証拠金を調整する必要があります。トレードのリスクを許容範囲内に収めるためにも、上記の計算方法を活用してレバレッジを適切な倍率に設定しましょう。

例えば、100万円の証拠金で取引を行う場合レバレッジ無しでは100万円までとなります。

しかし、最大のレバレッジ25倍の場合は2500万円までの取引が行えます。レバレッジをかけると同じ金額でも数十倍の取引ができるのです。

レバレッジをかけるメリット

レバレッジをかけることのメリットを解説していきます。

少ない資金でも取引ができる

国内FX会社の最大レバレッジの25倍でトレードする場合は、取引額(現在の為替レート × 取引数量)の4%の証拠金で足ります。

例えば、20万円分のポジションを持ちたい場合、レバレッジを25倍に設定すれば、8000円(20万円 × 4%)の証拠金のみで取引できます。

なお、1回のトレードで最低限FX口座に入れておかなければならない資金を必要証拠金といいます。

レバレッジが25倍の場合、必要証拠金は以下の通りとなります。

| 取引額 | 必要証拠金 |

|---|---|

| 1万円 | 400円 |

| 5万円 | 2000円 |

| 10万円 | 4000円 |

強制ロスカットのルールはFX会社によって異なり、各FX会社が指定する必要証拠金を下回ると執行されます。

確かに少額でトレードができる点はFXのレバレッジの大きな魅力になります。

ただし、今の自己資金でトレードを続けるためには、FX口座内の必要証拠金と取引額のバランスを考えることが重要です。

投資の資金効率が上がる

レバレッジを掛けることで投資の資金効率が上がり、早くに資金を膨らませることができます。

例として証拠金額が5万円、ドル円を1ドル=140円の際に買いポジションを入れ、1ドル = 142円の時点で決済したとします。

この条件でのレバレッジ倍率による利益額の違いは以下の通りになります。

| 証拠金額 | レバレッジ倍率 | 取引通貨量 | 利益額 |

|---|---|---|---|

| 5万円 | 5倍 | 約1785通貨 | 約3570円 |

| 5万円 | 10倍 | 約3570通貨 | 約7140円 |

| 5万円 | 20倍 | 約7140通貨 | 約1万4280円 |

証拠金が5万円でレバレッジを20倍まで上げると、ドル/円が2円上昇しただけで約28%の利益が発生するため、資金効率は高いと言えますね。

また利益を投資資金に充てればさらに大きなポジションを保有できるため、レバレッジを上手く活用すれば、資金を短期間で大きく増やしていける可能性があります。

レバレッジをかけるデメリット

ここまでFX取引でレバレッジを活用するメリットを説明してきましたが、注意すべき点もあるので詳しく解説します。

手持ち資金に対して損失が大きくなるリスク

レバレッジを高くすれば大きな利益を狙える反面、手持ちの資金に対して損失も大きくなるリスクがあります。

例として、米ドル/円を1ドル=150円の時に買いポジションを保有し、その後1ドル=145円に値下がりした場合に発生する損失は、レバレッジの有無でどの程度差があるのかみてみましょう。証拠金はいずれも15万円とします。

<レバレッジなしの場合>

・証拠金15万円÷150円=1000通貨の取引

・(145円-150円)×1,000通貨=5000円の損失

<レバレッジ25倍の場合>

・証拠金15万円÷150円×25(レバレッジ25倍)=25000通貨の取引

・(145円-150円)×25,000通貨=12万5000円の損失

上記の例のように、レバレッジをかけると、レバレッジなしで取引した時と比べると損失額は大きくなってしまいます。

取引に慣れるまでは、レバレッジを低く抑えておくのも重要なリスク管理と言えるでしょう。

ロスカットされる可能性が高くなる

レバレッジをかけた取引で損失が発生すると、手持ち資金に対して損失が大きくなるため、その分ロスカットが執行される可能性も高くなるので注意が必要です。

ロスカットとは、損失額が一定水準に達したときに保有しているポジションが強制決済される制度のことです。預けた証拠金以上の損失を防ぐために導入されている仕組みなので、ロスカットには投資家を保護する役割があるといえます。しかし、自身の意図したトレードにならない可能性があるため注意が必要です。

レバレッジとロスカットの関係性を把握するには、ロスカットの執行基準となる「証拠金維持率」について理解する必要があります。

証拠金維持率とは簡単に言うと、取引に必要な証拠金(必要証拠金)に対して、どの程度資金(有効証拠金)に余裕があるかを表すもので、「有効証拠金(取引口座残高+損益)÷必要証拠金×100(%)」で算出できます。

レバレッジが高いほど相場変動による損失が大きくなり、有効証拠金が減少しやすくなるため、少しの相場変動でロスカットの執行基準に達してしまう可能性があります。

このように、レバレッジを高くしすぎると価格変動で生じる損失が資金に対して大きくなることから、慣れないうちは低いレバレッジで取引することが重要です。

ロスカットについてはこちらの記事をご覧ください!

ロスカットの基準ってどのくらい?初心者でもわかる仕組みと注意点ロスカットの基準ってどのくらい? – ちょいトレFX

レバレッジをかけるときのポイント

レバレッジをかけるときに意識することは以下4つのポイントがあります。

相場を分析して取引する

取引数量を抑える

証拠金は多めに入金する

損切り注文を設定する

それでは、詳しく見ていきましょう。

相場を分析して取引する

FXで利益を狙うには、損小利大を意識した取引をすることが大切です。

前述の通り、高いレバレッジで取引した場合、想定通りの値動きになれば大きな利益を狙うことができますが、思惑と逆の値動きになると大きな損失となる可能性も含んでいます。

レバレッジをかけた取引を行う際は、常に一定のレバレッジをかけるのではなく、相場分析をしたうえで、利益を狙えそうな場面ではレバレッジをかける、反対にリスクが高い局面ではレバレッジを抑える、といった使い分けが重要です。

相場状況に応じてレバレッジを有効に活用することを心がけましょう。

なお、相場の分析手法には、テクニカル分析とファンダメンタルズ分析の2種類があります。テクニカル分析は、チャートを用いて過去の相場の値動きを把握し、相場を分析する手法です。一方、ファンダメンタルズ分析では、経済ニュース・経済指標などをもとに相場を分析します。それぞれ特徴が異なるため、自分に合う分析手法を使って相場を分析することが大切です。

取引数量を抑える

繰返しとなりますが、レバレッジは、(為替レート×取引数量)÷ 証拠金で算出できるため、取引数量を増やすとレバレッジは高くなり、少なくするとレバレッジは低くなります。

レバレッジをかけ過ぎると損失が大きくなるリスクがあるため、慣れないうちは取引数量を抑えて取引をするよう心がけましょう。

証拠金は多めに入金する

FXでは、証拠金が一定の水準を下回ると、自動的にポジションが強制決済されるロスカットが行われます。これは大きな損失を防ぐための仕組みですが、急な相場変動などで予期せぬタイミングでロスカットが発生してしまうこともあります。

特にレバレッジを活用している場合は、少ない証拠金で大きな取引ができるため、相場が少し不利に動いただけでも証拠金維持率が急激に低下し、ロスカットに至ることがあります。

そのため、証拠金は取引に必要な最小限の額だけでなく、余裕を持って多めに入金しておくことが大切です。十分な証拠金があれば、相場が一時的に逆行した場合でも余力を保ちながら耐えることができ、想定外の損失確定を避けることができます。

損切り注文を設定する

レバレッジをかけた取引をする際は、最初に損切り注文を設定しておくことも大切です。

損切りとは、為替が予測と反対方向に動いたときに損失を確定させることを指します。FXでは、相場が思惑と反対方向に動くケースも少なくありません。ポジションを保有し続けると損失が大きくなる恐れがあるため、損切り注文をして損失を抑えることは重要です。

とはいえ、手動だと感情に左右されてしまい、適切なタイミングで損切り注文をするのが難しいこともあります。そこで活用したいのが逆指値注文です。

逆指値注文と呼ばれる損切り注文を設定しておけば、チャートをずっと見ていなくても指定した価格まで変動したときに自動的に決済されるため、損失を一定範囲に抑えることができます。

レバレッジ取引を行う際の大切なポイントは、適切な倍率の選択とリスク管理を徹底することです。自分の許容量を超えた過度なリスクを避けつつ、レバレッジのメリットを活用するポイントを定めることが重要です。

まとめ

レバレッジは少ない資金で大きな取引ができる便利な仕組みですが、同時にリスクも比例して大きくなります。

実際には「何倍が正解」というものはなく、自分の資金量・経験・リスク許容度によって最適な倍率は変わります。

初心者はまず3〜5倍程度の低レバレッジで練習し、徐々に慣れてから調整するのがおすすめです。

ハイレバレッジは短期的なチャンスもありますが、資金管理や損切りルールを徹底することが必須です。

つまり大切なのは倍率そのものではなく、「自分に合った安全な運用ルール」を守ることです。