この記事では、トランプ関税によって為替相場はどのようになるのかを分析していきます。

2025年4月にアメリカのトランプ政権が新たな関税政策を発表し、世界の金融市場に衝撃を与えました。日本に対しても高い関税が課されることになり、米ドル円相場は大きく変動しています。

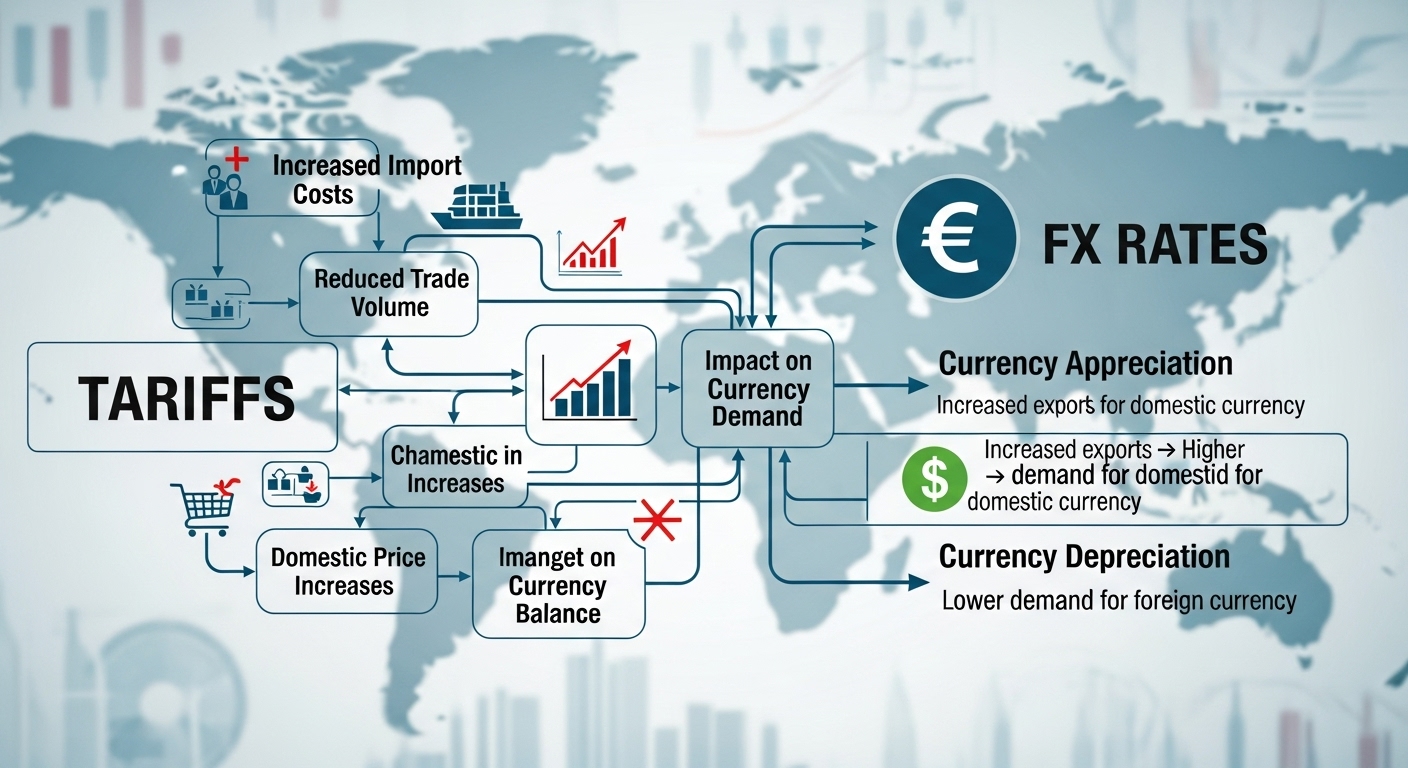

トランプ関税の影響がどのようになるのかを見ていきましょう。

関税の基本的な仕組み

関税とは、輸入品に対して課される税金です。外国から商品を輸入する企業や個人が支払います。

関税には、主に「国の収入を増やす」「国内産業を保護する」などの目的があります。

輸入品に関税をかけることで、国の税収が増えます。また、輸入時のコストが上昇し、輸入品の価格が上昇するため、関税を払う必要がない国内産業には有利に働きます。

今回のトランプ関税では、「相互関税」という言葉がよく報じられています。 相互関税とは、貿易相手国と関税負担が相互に対等になるように関税をかけることです。

たとえば、米国製品に高い関税を課す国に対し、米国がその国からの輸入品への関税率を同水準まで引き上げることを指します。

そもそもトランプ関税とは何?

トランプ政権は2025年1月に発足後、立て続けに関税政策を打ち出します。2月にメキシコ、カナダ、中国に追加関税を課す大統領令に署名しました。

その後、鉄鋼とアルミニウムの関税率を引き上げる大統領令に署名し、相互関税の導入準備も指示しました。

4月2日には、すべての国や地域を対象とした相互関税を発表しました。

予想を上回る厳しい内容となったことから株価が急落し、円高が進行するなど金融市場は大きく反応しました。

トランプ関税の内容

トランプ関税は、大きく全世界対象、品目別、国別の3つに分類できます。

2025年4月15日現在、関税率や発動状況は以下のとおりです。

| 全世界対象 | 一律関税 相互関税 | 2025年4月5日に発動 90日間休止 |

|---|---|---|

| 品目別 | 自動車25% 鉄鋼アルミニウム25% | 2025年4月3日に発動 2025年3月12日に発動 |

| 国別 | 中国30% カナダ・メキシコ25% | 相互関税10%+追加関税20% 2025年3月4日に発動予定 |

相互関税は4月9日に発動し、日本には24%の関税が課されました。しかし、問題解決に向けて協議を要請してきている国(日本を含む)に対しては、90日間措置を停止しています。

停止中は各国に課す関税率が10%に引き下げられ、交渉が進められることになります。

品目別では自動車・鉄鋼・アルミニウム、国別では中国・カナダ・メキシコに高い関税が課されている状況です。

なお、米国政府と中国政府は、5月12日に行われた貿易協議において、同月14日までに双方が関税を115%引き下げることで合意しました。

4月15日時点では、米国は中国に145%、中国は米国に125%の関税を課していましたが、一部の関税を90日間停止し、協議が継続されます。

100%超の関税をかけ合う状況は、米中ともに経済への影響が大きすぎると判断したものとみられます。

トランプ関税導入の背景

トランプ政権が関税政策を重視する背景には、以下3つの理由があると考えられます。

2024年の米国の貿易赤字は1兆2,117億米ドル(約181兆円)で、過去最大となりました。

貿易赤字とは、輸入額が輸出額を上回る状況です。

トランプ大統領は、この巨額の貿易赤字を問題視しています。関税を引き上げることで、貿易赤字の縮小や米国製造業の活性化を目指しています。

トランプ大統領はディール(取引・契約)を好むといわれています。

関税を交渉カードとすることによって、世界の国々から譲歩を引き出す狙いがあるとみられます。

また、トランプ政権は減税を公約に掲げています。減税実現には財政赤字の拡大が課題となるため、関税収入を減税の財源にしようと考えている可能性もあるでしょう。

関税を巡る対米交渉がスタート

トランプ政権が全世界を対象とする相互関税を発表したことを受け、各国は米国との関税交渉を開始しました。

ホワイトハウスの報道官によると、2025年4月22日現在で各国から18の提案が示されています。

日本も同月16日に初めての交渉を行いました。

可能な限り早期に合意する、4月中に次回の協議を実施できるよう日程調整するなどについて一致しましたが、交渉期間や合意の着地点などは不透明な状況です。

トランプ関税が為替相場に与える影響・注目点

トランプ関税が為替相場に与える影響はさまざまです。ここでは、今後の円高・円安を左右する要素や注目点についてみていきましょう。

日銀・FRBの金融政策(日米金利差)

近年、日銀の金融政策は利上げ傾向にあります。 しかし、トランプ関税によって日本経済が悪化すれば、日銀は段階的な利上げの停止や利下げに転じる可能性があります。

一方、FRBは、新型コロナからの経済正常化などを背景とするインフレ(物価上昇)が落ち着いたことから2024年9月と11月に利下げを実施しました。

しかし、関税引き上げは輸入品価格の上昇につながります。 米国でインフレが再加速すれば、FRBは利下げの停止または利上げに転じるかもしれません。

上記によって日米金利差が拡大すれば、円安が進行する要因となるでしょう。

日銀の為替介入についてはこちらの記事をご覧ください!

リスク回避の動き

市場がリスク回避的になると、米ドルが売られやすくなる一方で、経常収支が黒字で低金利(金利低下の余地が少ない)である日本円は買われやすくなります。

経常収支とは、海外との貿易や投資などでどれだけ稼いだかを示す指標です。

トランプ関税によって投資家が景気の先行きに不安を感じ、金融市場のリスク回避姿勢が強まると円高傾向になるでしょう。

日本の貿易収支

一般的に貿易黒字は円高要因となります。米国への輸出が増えると、代金として受け取った米ドルを日本円に換える需要が高まるからです。反対に、貿易赤字は円安要因となります。

トランプ関税によって日本の対米輸出額が減少し、貿易収支が悪化すれば円安圧力となるでしょう。

日米関税交渉の行方

これまでトランプ大統領は、たびたび円安米ドル高をけん制する発言をしています。米国の輸出企業に有利な米ドル安を志向しており、米ドル高の是正を目指しているとみられます。

一方で、先述のとおり、ベッセント財務長官は日本に対して「特定の通貨目標はない」と発言しています。

また、2025年4月25日に行われた日米財務相会談では、米国側から為替水準に関する言及はありませんでした。

日米関税交渉が今後どのような着地点を迎えるかによって、円高・円安の方向性は大きく変わってくるでしょう。

まとめ

トランプ関税が予想をはるかに上回る規模であったことから、発表後は急速に円高が進みました。

しかし、為替相場はさまざまな要因で変動するため、今後の円高・円安の方向性は不透明な状況です。

スワップポイントなどを運用している場合は、日米の金融政策や日米関税交渉の行方などに注目しながら冷静に対応する必要があるでしょう。